DuPont-analyysi

Dupont-analyysi, jota kutsutaan myös Dupont-malliksi, on taloudellinen suhde, joka perustuu oman pääoman tuottoprosenttiin jota käytetään analysoimaan yrityksen kykyä lisätä oman pääoman tuottoa. Toisin sanoen tämä malli hajottaa oman pääoman tuottoprosentin selittääkseen, miten yritykset voivat lisätä sijoitetun pääoman tuottoa.

Dupont-analyysissä tarkastellaan ROE-suhteen kolmea pääkomponenttia.

- Voittomarginaali

- Omaisuuden kokonaisliikevaihto

- Taloudellinen vipuvaikutus

Näiden kolmen suoritustason perusteella malli päättelee, että yritys voi nostaa sijoitetun pääoman tuottoprosenttinsa ylläpitämällä korkeaa voittomarginaalia, lisäämällä omaisuuden vaihtoa tai hyödyntämällä varoja tehokkaammin.

Dupont Corporation kehitti tämän analyysin 1920-luvulla. Nimi on pysynyt siinä sittemmin.

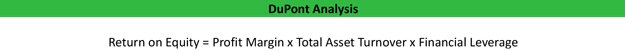

Kaava

Dupont-malli vertaa sijoitetun pääoman tuottoprosenttia voittomarginaaliin, omaisuuteen liikevaihto ja taloudellinen vipuvaikutus. Peruskaava näyttää tältä.

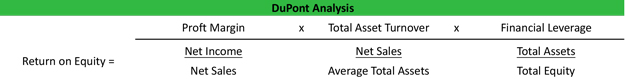

Koska jokainen näistä tekijöistä on itsessään laskelma, selittävämpi tämän analyysin kaava näyttää tältä.

Jokainen näistä tileistä löytyy helposti tilinpäätöksestä. Nettotuotot ja -myynnit näkyvät tuloslaskelmassa, kun taas taseen loppusumma ja oma pääoma näkyvät taseessa.

Analyysi

Tämä malli on kehitetty analysoimaan sijoitetun pääoman tuottoprosenttia ja liiketoiminnan erilaisten vaikutusten vaikutuksia. toimenpiteillä on tämä suhde. Joten sijoittajat eivät etsi suuria tai pieniä tuotoslukuja tästä mallista. Sen sijaan he haluavat analysoida, mikä aiheuttaa nykyisen ROE: n. Esimerkiksi, jos sijoittajat eivät ole tyytyväisiä alhaiseen sijoitetun pääoman tuottoprosenttiin, johto voi käyttää tätä kaavaa selvittämään ongelma-alueen, olipa kyseessä alempi voittomarginaali, omaisuuden vaihto vai huono taloudellinen vipuvaikutus.

Kun ongelma-alue löytyy, johto voi yrittää korjata sen tai antaa sen osakkeenomistajille. Jotkut normaalit toiminnot laskevat ROE: ta luonnollisesti eivätkä ole syy sijoittajien huoleen. Esimerkiksi nopeutetut poistot alentavat keinotekoisesti sijoitetun pääoman tuottoprosenttia alkukausina. Tämä paperimerkintä voidaan tuoda esiin Dupont-analyysillä, eikä sen pitäisi vaikuttaa sijoittajan mielipiteeseen yrityksestä.

Esimerkki

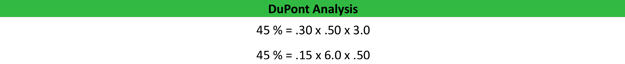

Katsotaanpa Sallyn jälleenmyyjiä ja Joe’s jälleenmyyjiä. Molemmat näistä yrityksistä toimivat samalla vaatetusteollisuudella, ja niiden oman pääoman tuotto on sama, 45 prosenttia. Tätä mallia voidaan käyttää osoittamaan kunkin yrityksen vahvuudet ja heikkoudet. Jokaisella yrityksellä on seuraavat suhteet:

| Suhde | Sally | Joe |

| Voittomarginaali | 30% | 15% |

| Omaisuuden kokonaisliikevaihto | .50 | 6.0 |

| Taloudellinen vipuvaikutus | 3.0 | .50 |

Kuten näette, molemmat yrityksillä on sama ROE, mutta yritysten toiminta on täysin erilaista.

Sally’s tuottaa myyntiä samalla, kun se pitää alhaisempaa tavaroiden kustannukset, mikä näkyy sen korkeammalla voittomarginaalilla. Sallylla on vaikeuksia kääntää suuria määriä myyntejä.

Joen liiketoiminta puolestaan myy tuotteita pienemmällä marginaalilla, mutta se kääntää paljon tuotteita. Voit nähdä tämän matalasta voittomarginaalista ja erittäin suuresta omaisuuden vaihdosta.

Tämä malli auttaa sijoittajia vertaamaan samanlaisia yrityksiä samankaltaisiin suhteisiin. Sijoittajat voivat sitten soveltaa havaittuja riskejä kunkin yrityksen liiketoimintamalliin.