Analiza DuPont (Polski)

Analiza Dupont, zwana również modelem Dupont, to wskaźnik finansowy oparty na wskaźniku zwrotu z kapitału używany do analizy zdolności firmy do zwiększenia zwrotu z kapitału własnego. Innymi słowy, model ten rozkłada wskaźnik zwrotu z kapitału własnego, aby wyjaśnić, w jaki sposób firmy mogą zwiększyć zwrot dla inwestorów.

Analiza Dupont analizuje trzy główne składniki wskaźnika ROE.

- Marża zysku

- Całkowity obrót aktywów

- Dźwignia finansowa

W oparciu o te trzy wskaźniki, model stwierdza, że firma może zwiększyć ROE dzięki utrzymaniu wysokiej marży zysku, zwiększeniu rotacji aktywów lub skuteczniejszemu wykorzystaniu aktywów.

Korporacja Dupont opracowała tę analizę w latach dwudziestych XX wieku. Nazwa utknęła w nim od tamtej pory.

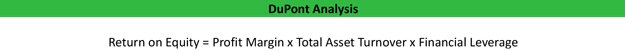

Formuła

Model Dupont zrównuje ROE z marżą, aktywa obroty i dźwignia finansowa. Podstawowy wzór wygląda następująco.

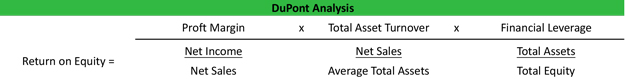

Ponieważ każdy z tych czynników jest sam w sobie obliczeniem, bardziej objaśniającym formuła tej analizy wygląda następująco.

Każde z tych kont można łatwo znaleźć w sprawozdaniu finansowym. Dochód netto i sprzedaż pojawiają się w rachunku zysków i strat, podczas gdy suma aktywów i kapitału własnego pojawiają się w bilansie.

Analiza

Model ten został opracowany w celu analizy ROE i skutków różnych wyników biznesowych środki mają na ten stosunek. Inwestorzy nie szukają więc dużych lub małych wyników w tym modelu. Zamiast tego chcą przeanalizować, co powoduje obecny ROE. Na przykład, jeśli inwestorzy są niezadowoleni z niskiego ROE, kierownictwo może skorzystać z tej formuły, aby wskazać obszar problemowy, czy jest to niższa marża zysku, obrót aktywów, czy słaba dźwignia finansowa.

Gdy problem zostanie znaleziony, kierownictwo może podjąć próbę jego poprawienia lub rozwiązania tego problemu z udziałowcami. Niektóre normalne operacje w naturalny sposób obniżają ROE i nie są powodem do niepokoju inwestorów. Na przykład przyspieszona amortyzacja sztucznie obniża ROE w początkowych okresach. Ten artykuł papierowy można wskazać za pomocą analizy Dupont i nie powinien on wpływać na opinię inwestorów o firmie.

Przykład

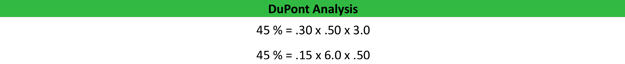

Przyjrzyjmy się detalom Sally i Joe’s. Obie te firmy działają w tej samej branży odzieżowej i mają taki sam wskaźnik zwrotu z kapitału własnego wynoszący 45 procent. Ten model można wykorzystać do pokazania mocnych i słabych stron każdej firmy. Każda firma ma następujące wskaźniki:

| Współczynnik | Sally | Joe |

| Marża zysku | 30% | 15% |

| Całkowity obrót aktywów | .50 | 6,0 |

| Dźwignia finansowa | 3,0 | .50 |

Jak widać, oba firmy mają ten sam ogólny ROE, ale ich działalność jest zupełnie inna.

Sally generuje sprzedaż, utrzymując jednocześnie niższy koszt towarów, o czym świadczy wyższa marża zysku. Sally ma trudności z przestawianiem dużych ilości sprzedaży.

Z drugiej strony firma Joe sprzedaje produkty z mniejszą marżą, ale sprzedaje wiele produktów. Widać to po niskiej marży zysku i wyjątkowo wysokiej rotacji aktywów.

Ten model pomaga inwestorom porównywać podobne firmy, takie jak te, o podobnych wskaźnikach. Inwestorzy mogą następnie zastosować postrzegane ryzyko w modelu biznesowym każdej firmy.